電気新聞ゼミナール(235)

効果的な電力先物取引の実現に向けて、リスクプレミアムをどう理解すべきか?

2021年1月のJEPXスポット市場の急激な価格高騰は、多くの電気事業者にリスクヘッジの重要性を痛感させた。ヘッジ手段として期待される電力先物取引の効果を高めるためには、リスクプレミアムの正しい理解と評価が欠かせない。

プレミアムは、「先物価格」と「スポット価格の期待値」の差分として定義され、先物取引による期待利益(もしくは損失)を意味する。従って、プレミアムを適切に評価することなく先物取引を行うのは、初見の時価商品を言い値で買うようなものとも言える。

電力先物のプレミアムは正となり易い

プレミアムの論理的理解に資する有用な洞察は、プレミアムの発生要因が、「リスク引受け対価」と「先物市場の非効率性」の二つからなることである。言い換えると、前者は「価格を固定化できる価値」、後者は「先物の適正価格からの乖離」に起因する。一般的には、先物市場の流動性が高まるにつれ、後者は縮小し、本来のプレミアムである前者に収束していく。

このような先物価格に内在するプレミアムは、十分な流動性を実現している諸外国の多くの市場で「正」となる傾向が報告されている。その要因は、先物の買い手は価格リスクへの柔軟性を備えた発電設備を持たないことが多く、それゆえ売り手よりもリスク回避的であるためである。つまり、買い手の方が、割高の先物価格に同意し易い誘因を持つ。

データ分析に見る日本市場のプレミアム

では、東京商品取引所の電力先物のプレミアムはどうだろうか。実証分析を行ったところ、諸外国市場と同様に総じて「正」であること、東エリアよりも西エリアで、需要期よりも中間期の受渡月で、それぞれ大きくなる傾向が見られた。

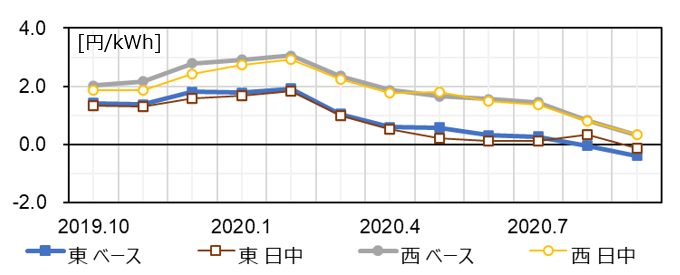

より興味深いのは、今後の見通しだろう。まず、市場開始以降の推移からは、縮小傾向が見られた(図1)。これは、「先物市場の非効率性」由来のプレミアムが解消しつつあるためと想定される。

図1 東京商品取引所の電力先物リスクプレミアム

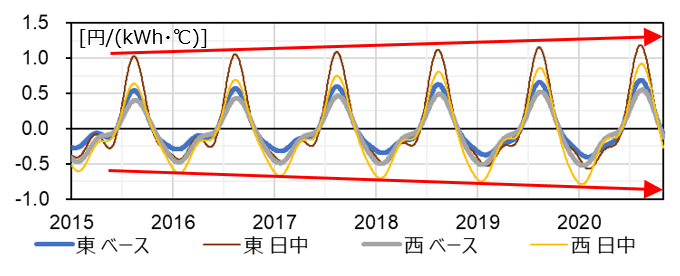

他方、「リスク引受け対価」由来の正のプレミアムは、今後、増大する可能性が指摘できる。この推論の起点には、「スポット価格に対する気温感応度の振幅が年々大きくなっている」という実証結果がある(図2)。つまり、太陽光発電の導入拡大等を背景に、気温の変化に応じた価格の変動幅が拡大し続けていることを意味するが、このことは、近年頻発している中間期の価格低下や需要期の価格高騰といった事象にも現れている。気温感応度の増幅は、中長期的な価格予測を難化させ、先物の更なるニーズを喚起する。以上から、「リスク引受け対価」としての正のプレミアムが増大していくことが推察できる。

図2 JEPXスポット価格に対する気温感応度

プレミアムの理解は市場効率化にも寄与

電力先物は、市場本来の目的である電気事業者のヘッジ取引のみならず、金融プレイヤーの投機的取引にも有益な機会をもたらす。金融プレイヤー等が、リスクを負担する代わりに、プレミアムから生じる「利ざや」の獲得目的で取引を行うことは、市場の厚みを増し、先物価格の信頼性を高める効果を持つ。多様な市場参加者が、プレミアムを適切に理解し、自ら評価することで、効果的な取引が可能となる。これにより取引量が増加すれば、市場全体の更なる効率化にも繋がる。

電気新聞 2021年6月16日掲載